金融機関の住宅ローンを利用する場合、その金融機関がおこなう住宅ローン審査を受ける必要があります。

住宅ローンの審査とは、申込者の資力が融資に見合うものかどうかを判断するために行うもので、この審査に合格しなければ住宅ローンを利用することはできないのです。

住宅ローンの審査は提出された書類などをもとに各金融機関が独自の基準でおこないますが、この審査には各金融機関が加盟する信用情報機関に登録されている情報が大きな影響を与えます。

個々の金融機関が把握できる情報には限りがあるため、それぞれの情報を共有できる機関が設立されており、各金融機関はここに登録されている情報をもとに融資可能かどうかを判断しているのです。

したがってクレジットカード情報や、他社でのマイカーローン、カードローンなどの利用状況も筒抜けです。

これらの借入残高が多ければ、住宅ローン審査に不合格となる可能性が高いので注意が必要です。

住宅ローンの審査基準

夢のマイホームを購入しようと、検討中の人にとって欠かせないのが住宅ローンです。

一生に一度の高い買い物である家の購入を、一括で支払える人は多くはありません。

金融機関や銀行などから住宅ローンを組んで、長い年月をかけて支払いをしていくという人がほとんどです。

そこで重要となるのが金融機関や銀行などで、自分が住宅ローンを組めるかどうかの判断です。

金融機関や銀行側からすれば多額の金額を、貸し出すことになるので住宅ローン審査を行って、返済がしっかりと行える人物なのかを見極める必要があります。

いざ夢のマイホームの為に住宅ローンを組もうとして、断られない為にも基準について理解しておくことが大切です。

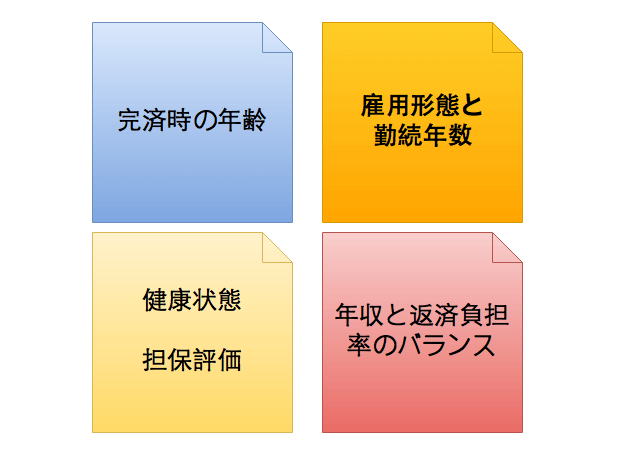

完済時の年齢

住宅ローンを組む場合、審査されるのが完済時の年齢です。

金融機関では完済時の年齢を、80歳未満としている所がほとんどです。

住宅ローンが支払える、年齢であるかを審査しています。

75歳未満までという、金融機関も多くあります。

雇用形態と勤続年数

会社などの、雇用形態も審査されます。

金融機関によっては派遣社員や契約社員は、審査の対象外としている所もありますが勤続年数が3年以上あると、安定して給与を得ていると見られて審査が通る所もあります。

年収と返済負担率のバランス

年収と返済負担率のバランスも、審査基準の1つとなります。

殆どの金融機関が年収の約25%から40%の間で、上限を決定していると言われていて30%あたりをベースに考えるのが妥当です。

年収が500万円とした場合、ボーナスを含めた年間の支払額が150万円に留まるように借入金額を設定しましょう。

担保評価

担保評価と呼ばれる、客観的に見た評価額も加味されます。

不動産価格というのは長く住み続ければ、それだけ下落する傾向にあるので借り入れ時に頭金などが、少ないと担保割れとなる場合もありその点も細かく審査されます。

これらの条件などを審査基準として融資可能額が、決定されて住宅ローンを組むことが出来ます。

しかし金融機関や銀行などによっては、基準に幅があり1つの所では審査が通らなくても他の所では審査が通って、住宅ローンを組めるという場合もあります。

夢のマイホームを手に入れる為には、各金融機関や銀行の特徴などを理解してから審査の申し込みをすることが重要です。

住宅ローン審査が通らない理由

一般的に家を購入する際には、住宅ローンを利用される方がほとんどになります。

しかし万人が利用できるわけではなく、住宅ローンを利用するには審査を通過しなくてはいけません。

最近ではこの住宅ローンの審査に落ちてしまう方が非常に増えてきています。

ただし住宅ローン審査が通らない理由にはいくつかのポイントがありますので、そのポイントを押さえる事で審査を通過しやすくなります。

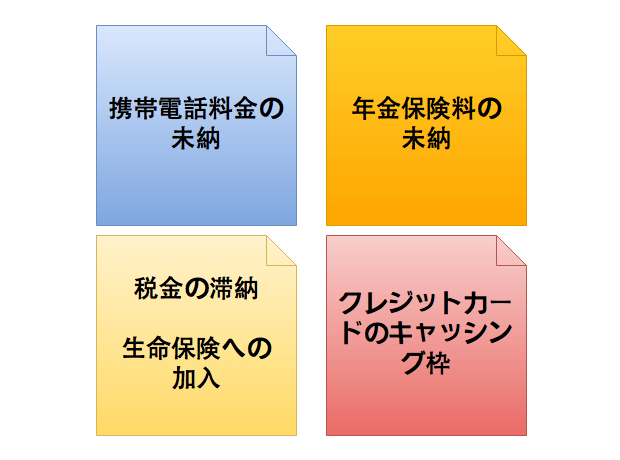

携帯電話料金の未納

最近では携帯電話にも様々なものがあり、本体の金額が高価な為分割で購入するという方も多いです。

その場合は月々の通話料金に加算されて請求されるのですが、銀行口座に十分な残高がない場合には引き落としができずに未納という形になり、住宅ローン審査に影響があります。

年金保険料の未納

年金は20歳から払う必要がありますが、学生の期間は未払いであったりするケースがあります。

そうなると年金未納になりますので、住宅ローン審査には不利になってしまいます。

税金の滞納

携帯電話や年金以外にも住民税や国民保健料なども審査の重要なポイントになっています。

故意や過失に関わらず、一度でも滞納などがあると信用が無いとみなされ審査は非常に厳しくなります。

携帯電話や年金以外にも住民税や国民保健料なども審査の重要なポイントになっています。

故意や過失に関わらず、一度でも滞納などがあると信用が無いとみなされ審査は非常に厳しくなります。

クレジットカードのキャッシング枠

携帯電話や年金以外にも住民税や国民保健料なども審査の重要なポイントになっています。

故意や過失に関わらず、一度でも滞納などがあると信用が無いとみなされ審査は非常に厳しくなりますれは多くのクレジットカードにあるキャッシング枠の事で、ATMなどでお金を借りることのできる枠になります。

このキャッシング枠は、実際に利用しているしていないに関わらず、ついているだけで借り入れをしているとみなされます。

また基本的にクレジットカードにはキャッシング枠がついていますので、クレジットカードを複数枚所有しているとそれだけ多く借り入れしているとみなされます。

したがって使っていないクレジットカードは解約し、使わないキャッシング枠があれば解除してしまう事が重要なポイントになると言えます。

生命保険への加入

本人の健康状態も大きなポイントになります。

と言うのも、一般的に住宅ローンの申し込みには生命保険に入る事が条件になっているからです。

この保険の審査に通るためには健康状態が良い事が重要ですので、本人の健康状態で審査に落ちる可能性は十分にあると言えます。

専門家に相談してみる

知人から話を聞いたり、インターネットで検索しても思ったような答えが見つからないこともあります。

特に日々の生活ではあまり得られる情報ではないため、専門家に相談してみるのも賢い選択です。

住宅ローン比較と仮審査を手軽に

住宅ローンを個人で比較するのは容易なことではありません。

また、審査となると仮審査でも多くの項目を入力することになり、複数の金融機関へ審査を申し込んでいる方は多くありません。

そこで活用したいのが、WEB上の比較サイトや一括見積りサービスですが、それも幾つかありどれを選んだらいいのか悩む方も多いでしょう。

日経産業新聞でも紹介されたイッカツの住宅ローン一括申し込みサービスでは、複数の住宅ローンを一括で比較できるのにプラスして複数の提携されている金融機関へ一括で仮審査の申し込みが可能です。

先ほども少し書きましたが、仮審査であっても入力事項はとても多いため、一度の入力で複数の金融機関へ仮審査の申し込みがおこなえるのは大きなメリットと言えるでしょう。

利用に際し費用は一切発生せず、金融機関から手数料を徴収する仕組みなので、消費者にとって有用なサービスと言えます。

最後に

住宅ローンの審査について見てきましたが、年金の未納やクレジットカード関連など意外な落とし穴も幾つかあります。

また、金融機関により独自の審査基準もあるためこれまでに書いたことが全てとは限りません。

全ての基準は公開されていないため、他金融機関の借入や滞納、健康状態など万全の状態で審査を受けるようにしましょう。

住宅ローンの審査を受けたことは、他の金融機関にも情報が伝わるためやみくもに審査を受けるのだけは避けたいところです。